2冊目の出版のお知らせです。

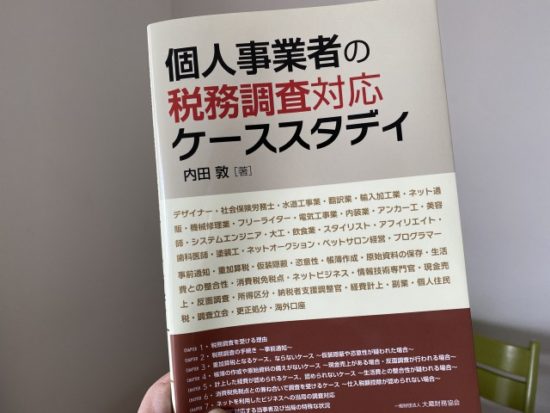

個人事業者の税務調査対応ケーススタディです。

事例をもとにしています。

具体例の税務調査対応

2冊目となる本が出ます。

「個人事業者の税務調査対応ケーススタディ」です。

今回は大蔵財務協会から出ます。

今回は大蔵財務協会から出ます。

共著の『十人十色の「ひとり税理士」という生き方』と同じ出版社で同じ編集者さんです。

先月に1冊目の単著となる「税理士のための個人事業者・フリーランスの税務調査実例&対応ガイド」が出ました。

この本は税務調査を知らない人向けに基本的な内容となっています。

今回の本「個人事業者の税務調査対応ケーススタディ」は具体例をあげて説明した本になっています。

想定問答に対して私の経験をもとにした解説をしていく形です。

44のケースを想定しています。

具体的な目次は以下の通り。

- CASE1 たまたま1年だけ急激に売上げが上がり税務調査の対象となるケース

- CASE2 副業の赤字を給与所得から差し引いて申告して否認されるケース

- CASE3 勘定科目を仕訳せず、すべて雑費として申告しているケース

- CASE4 外国にある銀行口座の入金内容が確認されるケース

- CASE5 取引先に対する税務調査により無申告が判明するケース

- CASE6 税務署からのお尋ねを無視し続けた結果、税務調査に発展するケース

- CASE7 更正の予知が論点となり、一度告げられた重加算税が課されないケース

- CASE8 事前通知の後、調査開始前に提出した修正申告書の内容でそのまま是認されるケース

- CASE9 独自のソフトで集計をしていて過少申告となっているケース

- CASE10 白紙の領収書に自分で数字を書き入れていたが重加算税とされないケース

- CASE11 毎年何の根拠もない数字を売上げ・経費として申告しているケース

- CASE12 支払調書が届いたものだけを売上げとして申告しているケース

- CASE13 特殊な事情があって無申告となっていたケース

- CASE14 事業所得は申告していたものの、受け取っていない共有名義の財産の譲渡所得が申告漏れとなっているケース

- CASE15 離婚した妻が作成した申告書について多額の売上げの計上漏れが見つかったが妻本人に確認できないケース

- CASE16 虚偽の回答をしたと判断されて重加算税の対象となるケース

- CASE17 二重帳簿を作成しているケース

- CASE18 原始資料が残されていない場合の税務調査

- CASE19 会計ソフト・パソコンの不具合でデータが開けなくなり帳簿が確認できないケース

- CASE20 特定の取引先の売上げの計上が漏れていたことですべての取引先に反面調査が行われるケース

- CASE21 現金売上で何もデータが残されていないケース

- CASE22 通常は振込みであるが年に数回生じる現金売上の計上漏れを税務署に指摘されるケース

- CASE23 税務調査の結果、経費が少なすぎるとして領収書がなくても経費の追加計上が認められるケース

- CASE24 金融機関対策として実際よりも所得を多く申告していたことで減額更正となるケース

- CASE25 現金で支払った外注費について領収書がなくても経費に認められるケース

- CASE26 所得・生活費・貯蓄の整合性が問題となるケース

- CASE27 領収書等がまったくチェックされず特定の科目のみが一定割合減額されるケース

- CASE28 指定の日までに修正申告すれば一定額の経費を認めると告げられるケース

- CASE29 消費税の納税義務を免れるために意図的に売上げを1,000万円未満にしているケース

- CASE30 原始資料の保存がなく消費税の仕入税額控除の適用が一切認められないケース

- CASE31 調査官が消費税の課税事業者の判定を勘違いしていたケース

- CASE32 情報技術専門官が調査に来るケース

- CASE33 個人住民税について事実と異なる申告をしたことから重加算税を課されるケース

- CASE34 PayPal等に入金された売上げが申告漏れとなっているケース

- CASE35 売上伝票を作成していたが単価を書き換えていたことがホームページの料金表から判明するケース

- CASE36 自分で収支計算をしていたのに一部が無申告であるケース

- CASE37 YouTubeなどネット上での活動から所得を得ていることを把握されるケース

- CASE38 納税者の有する事情により本人と会わずに調査が終了するケース

- CASE39 税務調査の途中で納税者と連絡が取れなくなり更正処分となるケース

- CASE40 預けた資料を税務署側で紛失した可能性があり、調査が早期に終了するケース

- CASE41 質問応答記録書が事前に印字されているケース

- CASE42 いきなり自宅に調査官が訪れ、都合が悪いと伝えたところ、半日で50回以上電話してくるケース

- CASE43 税務署の人事異動後に担当者が変わり、税務署側の見解も変わるケース

- CASE44 調査後に税務署側の判断が誤っていたことが判明し、取下書を提出してほしいと依頼されるケース

それぞれについて私の経験を元に解説しています。

税理士が関与していて大きな問題がない、、、、というものはほとんどありません。

どちらかというと逆で税理士に依頼せずに自分で確定申告をしていて何かしら問題となりうるケースが多いです。

資料が何も残っていない。

過少申告している。

無申告となっている。

仮装隠蔽となりうるものがある。

などなど。

私の経験をもとにそれぞれの対応について書いています。

守秘義務の関係で状況設定など事実と変えているところがあります。

個人でも税務調査はある

個人でも税務調査はあります。

まれに勘違いされている人もいます。

個人には税務調査はない、売上が1,000万円を超えないとこないなどの勘違いが多いです。

実際には売上が300万円程度でも税務調査に入られたことがあります。

私が相談を受けているだけでも年間で結構な数の調査がありますから、誰にでも調査が入る可能性があるのです。

多いのは売上が900万円程度の場合ですね。

ちょっとした計算間違いや期ズレがあるだけで1,000万円を超えて消費税の納税義務が発生することがあります。

単純に売上が1,000万円近いという理由で調査に入られることが多いです。

個人は税理士に依頼せずに自分で確定申告をしていることが多い。

上記の目次の事例を見ていただければわかりますが、何かしらの問題となりうるケースが多いのが現実です。

自分で申告していて何も問題がない方が珍しいのです。

今回の本「個人事業者の税務調査対応ケーススタディ」は最初にお話をいただいてから1年3ヶ月かかりました。

編集者さんには本当にお世話になり多大なご迷惑をおかけしてしまいました。。。

本当に編集者さんには感謝しています。

「個人事業者の税務調査対応ケーススタディ」は特殊な事例も書いていますので、個人事業者の税務調査に自信のない人の参考になれば幸いです。

Amazonでは2020年3月25日発売となっています。

→ 個人事業者の税務調査対応ケーススタディ

大蔵財務協会でも購入ができます。

→ 大蔵財務協会

【関連記事】

・ひとり税理士の現実を知る。【出版】『十人十色の「ひとり税理士」という生き方』独立のキッカケになれば!

・ブログを毎日更新して丸5年。ブログで人生が変わったのは間違いない

・【出版のお知らせ】税理士のための個人事業者・フリーランスの税務調査実例&対応ガイド

【編集後記】

昨日は自分の確定申告と納税を。

なんとか本来の期限までには提出・納税できました。

ブログ記事にもしましたが、、、、税金は本当に痛いですね。

痛いですが、無用な調査を避けるためにもしっかりと申告はしておきます。。

【イクメン日記】

次男は卒園式が中止となってかなり落ち込んでいます。

あんなに練習したのに、、、と。

仕方ないのですが残念です。

【一日一新】

鍋ぞう ランチ